Hoe werken opties eigenlijk?

Optiehandel, het heeft een zekere aantrekkingskracht op beleggers en vooral beginnende beleggers. Het klinkt zo avontuurlijk en risicovol. Er zijn zoveel facetten rondom opties zodat het nodig is om het stap voor stap uit te leggen. En vooral het zelf gaan ervaren, het gaan uitproberen, het gaan voelen. Want optiestrategieën kunnen risicovol zijn (hoe meer risico hoe meer rendement) maar opties kunnen ook gebruikt worden om risico’s van uw aandelenportefeuille te beperken!

Een optie is het recht om een hoeveelheid effecten, zoals aandelen, binnen een bepaalde periode tegen een vooraf afgesproken prijs te kopen of te verkopen.

Wanneer je een optie koopt, dan koop je een contract. Een contract geldt altijd voor 100 effecten, het is niet mogelijk om met kleinere hoeveelheden te handelen. Wanneer de prijs van een optiecontract twee euro is, betaal je in totaal €200. Houd hier altijd rekening mee!

Twee soorten opties

Er bestaan twee type opties: callopties en put opties. In dit deel van het artikel beschrijven we het verschil tussen deze type opties.

- Een calloptie geeft de koper het recht om een aandeel tegen een vastgestelde prijs te kopen. Dus stel je koopt een calloptie Ahold December 2021 à €20, dan kun je tot die datum het aandeel Ahold voor €20 kopen, ook al staat hij bijvoorbeeld dan op €30. Je speculeert op een stijging van het aandeel.

- Een putoptie geeft de koper het recht om een aandeel tegen een vastgestelde prijs te verkopen. Dus stel je koopt een putoptie Ahold December 2021 à €20, dan kun je tot die datum het aandeel Ahold voor €20 verkopen, ook al staat hij bijvoorbeeld op €10. Je speculeert op een daling van het aandeel.

Kopen of schrijven?

Je kunt een optie dus kopen; bij een calloptie heb je het recht om het aandeel te kunnen verwerven tegen uitoefenprijs (speculeren op stijging) of bij een putoptie het recht om het aandeel tegen de uitoefenprijs te kunnen verkopen (speculeren op daling).

Maar je kunt ook een optie verkopen (schrijven). Dan neem jij de plicht op je om een aandeel voor een bepaald bedrag aan iemand te verkopen (calloptie schrijven) of de plicht om het aandeel van iemand voor een bepaald bedrag te kopen (putoptie schrijven). Hiervoor ontvang jij dan een bedrag (de premie).

Het schrijven van opties is echter meer risicovol en is voor gevorderden.

Je oefent bij een calloptie alleen je recht uit de aandelen te kopen, wanneer de koers van de waarde van het aandeel op expiratiedatum boven de uitoefenprijs (€ X) ligt. Wanneer de koers immers onder de uitoefenprijs ligt, kan de koper van de calloptie de aandelen beter tegen een lagere prijs rechtstreeks op de beurs kopen.

Bij een putoptie geldt het omgekeerde. Een gekochte putoptie geeft het recht om tot de expiratiedatum aandelen te verkopen tegen de uitoefenprijs. Met een geschreven putoptie kun je door de koper van de optie verplicht worden de aandelen te kopen tegen de uitoefenprijs.

Optiepremie

De optiepremie is de vergoeding die men betaalt voor het hebben van een optie op een aandeel. Die vergoeding is afhankelijk van 4 zaken: de tijdsduur van de optie (expiratiedatum), voor welke prijs je het onderliggende aandeel kunt kopen (de uitoefenprijs), de waarde van het onderliggende aandeel op dat moment (de intrinsieke waarde) en uiteindelijk ook de bewegelijkheid van het aandeel (volatiliteit).

Spelen met de optie-grieken, een voorbeeld

Juist het samenspel van de vier variabelen (tijdsduur, prijs, intrinsieke waarde en volatiliteit) van een optie zijn de tools waarmee je kunt spelen en waarmee je risico’s kunt verkleinen of vergroten.

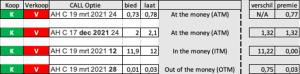

Stel het aandeel Ahold op 1 februari 2021 staat nu op € 24. We kijken nu naar de volgende mogelijkheden/optieseries.

De eerste optieserie is een optie met een duur van anderhalve maand op de huidige prijs van het aandeel. Je betaalt voor dat recht een prijs van ongeveer € 0,78 (premie). Als het aandeel op €24 blijft of daalt dan loopt je optie waardeloos af en kost dat je 0,78 cent met optie (dus € 78, voor een contract). Alleen als het aandeel binnen anderhalve maand op tenminste 24,78 staat, maak je winst. Bijvoorbeeld als het aandeel stijgt naar €26 (+8%) dan heb je €122 winst = 156% winst in anderhalve maand.

De tweede optieserie is dezelfde optie als de eerste maar alleen met een langere looptijd. De prijs en premie van deze optie is hoger omdat je langer de tijd hebt (bijna 11 maanden) waarbinnen de koers kan bewegen. Overigens kun je ook tussentijds de optie verkopen.

Hoe langer de duur van de optie des te hoger de prijs en/of de premie

De derde optieserie is een voorbeeld waar de optie In-The-Money is (ITM) hetgeen betekent dat ook intrinsieke waarde betaalt. Je hebt immers het recht om het aandeel te kopen voor €12 terwijl het aandeel al op €24 staat. Dat betekent dat de intrinsieke waarde van de optie al €12 is. Dit lijkt een dure aankoop, maar je betaalt daarom ook minder (speculatieve) premie voor de optie. Eigenlijk krijg je de optie bijna voor niks.

ITM-opties zijn duurder maar het risico op verlies is vaak geringer omdat je minder premie betaalt. Het rendement in procenten is vaak wel minder dan bij ATM-opties omdat de kooprijs hoger is. Als het aandeel net als in het eerste voorbeeld op €26 was geëindigd, dan was het optiecontract op dat moment €1.400 waard geweest en was de winst per contract €200 geweest en dus een rendement van 16% in anderhalve maand.

Dit hele fenomeen van ITM-opties en het “gratis” verwerven van opties en het limiteren van risico’s door gebruik te maken van delta’s en gamma’s (de zogenaamde optie-grieken) zal in een aparte course behandeld worden.

De vierde optieserie is een voorbeeld waar de optie Out-The-Money is (OTM) en het aandeel dus eerst met bijna 17% moet stijgen naar het niveau van €28 voordat er winst wordt gemaakt. Het voordeel is dat je veel minder investering hebt, maar daarbij ook veel minder kans om winst te maken. Als het aandeel op €26 eindigt, dan loopt het aandeel waardeloos af. Alleen als het aandeel boven de €28 komt, ga je enorme rendementen maken vanwege het lage investeringsbedrag. OTM-opties worden vaak gebruikt bij putopties om voor een gering bedrag je portefeuille te beschermen tegen enorme koersverliezen.

DIT IS GEEN BELEGGINGSADVIES! BELEGGEN GAAT ALTIJD GEPAARD MET GROTE RISICO’S. OOK KUNT U UW INLEG GEHEEL KWIJTRAKEN.

Dit artikel geeft puur en alleen de persoonlijke mening van de schrijver weer, gebaseerd op de informatie op dat moment. Het is niet als een alwetend advies bedoeld maar slechts als algemene informatie en het is uw eigen verantwoordelijkheid wat u met deze informatie doet. De schrijver aanvaardt geen aansprakelijkheid vanwege deze mening. Beleg nooit met geleend geld en weet dat er altijd grote risico’s zijn verbonden aan beleggen.

Voor meer informatie, lees altijd onze algemene disclaimer op onze website.